近年の副業ブームでポイントせどりを行っている人が増えています。

せどりのモラル的な是非はさておき、利益が発生したら納税するのが国民の義務です。

利益が出ても納税しないのは脱税であり、立派な犯罪となります。

とはいっても、ポイントの管理や扱いは難しいところです。

ネットで調べるのにも限界があり、税理士と契約するのも利益から考えると金銭的に厳しいので、税務署へ相談に行きました。

今回の内容は、私が相談に行き、担当の方が回答された内容を私なりに解釈したものです。

解釈が間違っていたり、担当者の方が間違っていることもありますので、みなさんも、税理士の方や税務署の方に確認してくださいね。

税務署でポイントせどりの申告相談をするには

会社員はなかなかお世話にならない税務署。

経理担当者などはやり取りを行っているかも知れませんが、住宅ローン減税などの申請を行わない限り、大半の会社員は税務署に用事はないです。

ましてや、本業以外の収入に関する相談を行う人は少数だと思います。

税務署に相談するには、まずは最寄りの税務署に電話します。

音声案内になり、「税金に関する質問や相談」や「新型コロナに関する特例猶予」、「申告相談の事前相談」、「消費税の軽減税率に関する質問や相談」といった項目が提示されます。

ここで「税金に関する質問や相談」を選択すると、「国税庁の電話相談センター」に繋がります。

こちらも相談には乗ってもらえますが、ポイントせどりを口頭で説明するのは難しく、なかなか解決には至りません。

なので、「申告相談の事前相談」を選択しましょう。

こちらは、1ヶ月程度時間がかかる場合もありますが、担当者と面談ができます。

簡単に相談内容を説明し、相談予約を入れます。

あらかじめ質問事項をA4一枚程度にまとめましておいたほうがいいです。

ポイントせどりに関する相談内容とその回答

収支表や、やよいの白色オンラインのデータが見れるように、タブレットPC持参で税務署に突撃しました。

確定申告って難しそうだなと思う方は、やよいの白色申告オンライン![]() を試してみてください。白色申告は家計簿に近いので、直感でもどうにかなります。

を試してみてください。白色申告は家計簿に近いので、直感でもどうにかなります。

生半可な気持ちでやよいの青色申告オンライン![]() からはじめると多分挫折します。

からはじめると多分挫折します。

私はいきなり やよいの青色申告 通常版を購入し、立ち上げて、少し触って挫折しました。

最初は通常版ではなく、オンライン版の導入をおすすめします。

白色申告は無料、青色申告も1年間は無料です。

もちろん、青色申告の方がお得なので、一度はチャレンジする価値はあります。

主な質問内容と、それぞれに関する回答はこちらです。

Q1. 私用で取得したポイントと、事業で取得したポイントの扱い。

すべてのポイントに課税されるのか。それとも事業で取得した分か?

A1. 利益目的で得たポイントは申告が必要だが、私用で発生した分は申告不要

Q2. ポイントの付与体系が複雑なため、私用で得たポイントと事業で得たポイントの区別がつきにくい。多少の誤差は許容してもらえるのか?

また、事業で得られるポイントは計算しているが、計算値で問題ないか?

A2. 計算値で大きくずれはないと思われるので、問題ない(多少の誤差は問題ない)。

Q3. ポイントはどのタイミングで収益に計上したらいいか?

A3. ポイントは仕入れたタイミング(ポイントが発生し、付与が予定されたタイミング)で雑収入にした方が管理しやすいのではと助言いただいた。

先に収益が計上されてしまうが、私もその方が管理しやすい。

※付与されたときや、実際に使用したタイミングで雑収入にする方法もある

雑収入は収益(貸方)なので、借方をどうすればいいか聞きそびれましたが、ポイントという項目をつくれば良さそうです。

Q4. 今年上半期はせどりで納税が必要なほど利益が上げれるとは考えておらず、領収書や買取証明書などはないが問題ないか?

A4. あるものだけで問題ない

Q5. 社宅に住んでいるが、開業した場合に会社にバレないか?

A5. 基本的に税務署から会社に連絡することはない。

バレるとしたら、市役所から住民税の件で会社に連絡が行く場合。

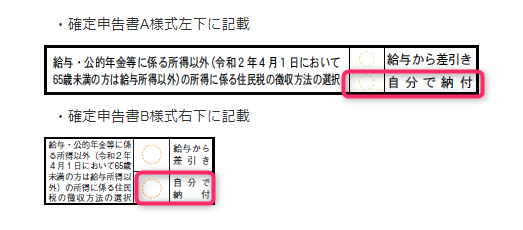

確定申告の際に、確定申告書第2表「〇住民税に関する事項」欄の「給与・公的年金等に係る所得以外の所得に係る住民税の徴収方法の選択」項目で「自分で納付」に「〇」をする。

なおかつ、市役所の市民税課に電話し、住民税を自分で納付する旨を伝える(特に初めての確定申告の場合)。

住民税が確定するのが6/1なので、それまでに連絡する。

ポイントせどりの仕訳例

税務署との面談から、次のような仕訳を行うこととしました。

ただ、これが絶対に正しいということはありません。

各個人で、税務署に相談してください。

もし何か間違っていれば、教えて下さい。

【例】

10/5 カード(月末締め、翌27日払)で50,000円仕入

10/5 ポイント付与予定額 5,000円相当

10/10 48,000円で販売し、現金をすぐに普通預金に入金

11/15 5,000ポイント付与

11/20 私用の買い物で5,000ポイント使用

11/27 普通預金から50,000のカード引き落とし

【仕訳例】

10/5 仕入 50,000 / 未払金 50,000

10/5 ポイント 5,000 / 雑収入 5,000

10/10 普通預金 48,000 / 現金 48,000

11/20 事業主貸 5,000 / ポイント 5,000

11/27 未払金 50,000/普通預金 50,000

※2021/1/27追記

ポイントは使用時に雑収入にしようかなとも考えています。

いずれにせよ、税務署や税理士さんに相談しましょう!

https://sokuyaru.com/yayoi/3795/

まとめ

税務署といえば「おらっ!、金隠しているんだろうが!」みたいなイメージで怖かったのですが、実際に相談してみると、非常に親切・丁寧に教えていただきました。

穿った見方をすると、税金を納めてくれるお客さんだからかもしれませんが。

ポイントせどりの申告は、私の解釈では、まじめに納税しようという意識、収益や領収書などの書類の管理がある程度できれば問題ないと感じました。

ポイントせどりで月数万円の収益であれば大した額ではないので、悪意がなければ、仕訳やポイント計算の多少の間違いが大きな問題に発展するとは思えません。

今年度は、①上半期の取引書類が不足していること、②収益が少ないこと(実質半年分)、③経費で落とせるものが多いこと から、まずは白色申告を行い、確定申告の練習を行いたいと思います。

白色申告ではどの程度の税金を払う必要があるかは、freeeの『副業の税額診断』で調べることができます。

私の場合、このままでは12万円程度を納税する必要がありそうです。

11月、12月の収益を減らすか、ポイントせどりで使用する備品を購入し、節税を行うことも考えています。

今回はじめて納税額のシミュレーションを行い、青色申告の節税メリットを思い知りました。

来年は、いよいよ開業届けを出し、青色申告にチャレンジしたいと思います。

やよいの青色申告もエディオンの闇市で確保済みです。

![[商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。] [商品価格に関しましては、リンクが作成された時点と現時点で情報が変更されている場合がございます。]](https://hbb.afl.rakuten.co.jp/hgb/1c440a3d.6be7bd3e.1c440a3e.38e9e53e/?me_id=1272415&item_id=10545642&pc=https%3A%2F%2Fthumbnail.image.rakuten.co.jp%2F%400_mall%2Fedion%2Fcabinet%2Fgoods%2Fll%2Fimg_197%2F4956647076389_ll.jpg%3F_ex%3D240x240&s=240x240&t=picttext)

税務署凸お疲れ様です。税務署職員の

生の意見聞けて参考になります。

私の場合

Discord ちぃさんのご意見参考に

仕入はカードでもポイントでも

はたまた売上金プールを充当しても仕入時点で

仕入/事業主借

で終わり。

売上でも現金化等関係なく確定時点で

事業主貸/売上

というシンプルな作りにしてます。

楽天ポイントは月間で利用履歴を〆て

Excelに貼り付けプリントし証票として

合計ポイントを

事業主貸/雑収入

と月に1行だけです。どこで何目的で使った等は関係なし。

仕入と経費で未収だ未払いだと分けることもなく

全部事業主借。

売上もプール金だ振込だ関係なく事業主貸。

めちゃ楽です。

楽天せどりの規模なら

事業として損益が見えて

事業主との資金のやり取りが見えれば

いいかな、と。

P.S.

メアドはウソです。

和久様、とてもわかりやすくシンプルな感じが良いなと思いました。Discord ちぃさんという方を参考にされたようですが、どこで探せばよいのかわかりません。

私も参考にしたいのでよろしければ教えていただけると幸いです。

はじめまして。

副業ラボというコミュニティでいろいろと議論されています。

こちらをご参照ください。

https://sokuyaru.com/sedori/3492/

仕訳に関しては、最終的には税務署や税理士の方にご相談くださいね。